一个 APP 昭示的野心:这是招商银行对 Fintech 革命的强势回应

大陆资讯

加入雷锋网,分享AI时代的信息红利,与智能未来同行。听说牛人都点了这里。

2016年12月6日,招商银行强势发布平台式手机银行APP5.0,以及其中的财富管理应用摩羯智投。面对鱼龙混杂的“Fintech”革命,招商银行给出了他们对“未来银行”的回应。摩羯智投也是中国银行业首个智能投顾。

根据麦肯锡最近公布的一份研究报告《中国银行业的明天在哪里》,2014年,全球银行业的净资产收益率(ROE)延续了2008年金融危机后缓慢回升的态势,稳定在9.5%。但是,过去一年股东回报率的回升却无法掩盖整个行业毛利下滑的现实。2013—2014年,包含银行利差和手续费利润率的毛利水平拖累ROE达185个基点,银行不得不通过大幅度削减成本(贡献169个基点)来保持ROE的稳定。但是,单纯靠削减成本的手段维系利润不可持续。未来银行必须向金融科技和互联网巨头的核心竞争力发起挑战,即以客户需求为核心提供便捷、贴心的客户体验。

招商银行零售金融总部总裁刘加隆表示,“过去两年的时间,面对互联网金融大局的迸发,我们一直在思考金融到底是什么?阿里做电商,今天我们看到阿里做电商的场景,腾讯做了社交的场景,美团变成了到店服务的霸主,58变成到家服务的霸主,滴滴变成出行的霸主……他们每个做的都是人们生活中某个场景,都从这些场景出发向金融进行渗透。我们在这些事情上应该怎么办?不同的银行有不同的理解。 我们的理解是因为金融的复杂性和专业性,因为它离钱近必须被监管,它构成了一个金融自场景,所以我们讲金融自场景。总体来说,这件事概念非常简单,就是三件:智能化、融合服务,和深耕我们核心的金融自场景。”

● ● ●

匍匐两年,为“未来银行”祭出杀器

那么,招行要做的“智能化、融合服务和金融自场景”是指什么呢?总结起来,是在招商银行APP5.0上:

加入人脸识别、指纹识别、语音识别等生物科技。

可以识别客户用户,及其大致的需求。APP打开时,能有针对性地给客户呈现不同的产品服务,并提供售前资讯。

打通线上客户与线下客户经理联系,人和机器、人和网点融合。

增加转帐、查询、交易以外的功能,包括基金、保险、黄金等标的的理财产品销售、管理建议服务,即瞄准财富管理的智能投顾入口——摩羯智投。

从上述几大功能可见,与同业的手机银行APP不同的是,5.0不仅仅是ATM机手机版,而是附加了大数据和人工智能的服务。这个对fintech的回应着实充满未来感,人们也喜闻乐见。

“智能化是第一次机器学习和人工智能在银行业中的应用。这件事情在市场上有非常多异业的Fintech公司推出。这是暖场选手。”刘加隆表示,“摩羯智投和APP5.0是我们两年多来,在黑暗隧道中不断地打洞,终于见到了那一头微微的曙光。”

是不是隔着显示屏都感受得到来自银行业大佬的自信?

● ● ●

押注智能财富管理

“如今28个城市实行房产限购,但是财富积累不会停滞和减少,所以我们不认为所有人都在投的消费金融是一个最大的风口,我们认为今天整个风口或者下一步更大的风口,我们认为是财富管理。所以,这次我们的定位是开启智能理财新时代。招行APP5.0上有一部分的入口给了招联,有一部分的入口给了零售信贷,但在目前这个时间点上,它非常强调的是财富管理。”和其他智能投顾类似,摩羯智投提供基于公募资金进行全球数字化资产配置的服务,包括利用大数据和机器学习算法进行资产配置、组合管理监控、用户投资行为学习等。

时到如今,智能金融这局棋,开局阶段已经结束,就看中局的争夺厮杀。百度云联席总经理刘炀日前曾说:“目前一些大型的互联网公司才有能力玩大数据,而真正的超级巨头才使用人工智能做事。”在结合机器学习进行财富管理这件事上,招商银行为何自信?

● ● ●

人工智能:超出你想象的并非其高深万能

一般来说,智能投资的运作过程无非包括:

将用户的投资想法与数据库进行匹配,从数据库包含的投资标的中进行筛选,选出与用户预期相符的标的;

以量化金融的方法选择出中期和短期表现较好的标的,进行资产组合配置。

得到这些组合后,投资过程中系统每天再对组合从市场、行业、组合、用户等层面进行监测,出现变动时给用户提出风险警示。

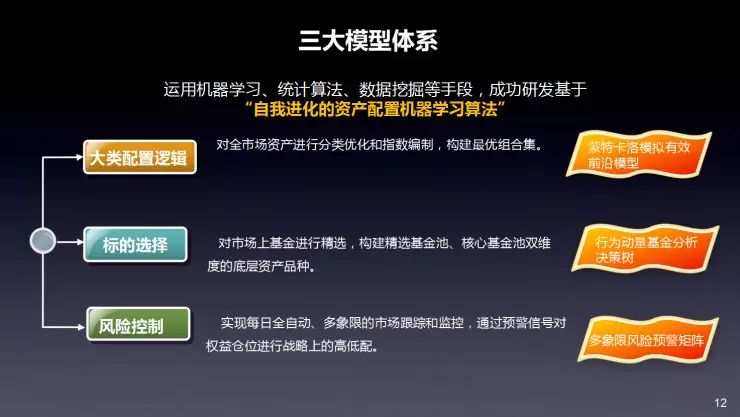

在这个过程中,摩羯智投的模型体系包括三个部分:蒙特卡洛模拟模型,决策树模型,有监督及无监督学习算法组成的风险监测模型。

蒙特卡洛算法(Monte Carlo)一般是指,利用随机抽样的方法,获得一些随机系统的统计量或者参数。在金融领域的应用中,可以通过Monte Carlo来模拟多条标的资产的价格走势,求出估计资产价格的模拟值。

行为动量决策树,简单来说就是一个if else的分支树,是在优化过程中把以前梯度也考虑到此次的变量更新。

机器学习算法则用于跟踪用户的理财行为。

可以看出,这些都不是什么高深莫测稀奇罕有的算法模型。根据到目前为止的了解,除了某家单纯投资海外ETF的智能投顾,每一个智能投顾应用都宣称用了这些模型和算法,可谓耳熟能详。然而如刘加隆所言,这其中的差别在于数据和时间:

这个东西需要两方面数据——资产数据和客户数据,招商银行在这上面累积了十年,全市场招商银行拥有这个领域中最好的数据。那些没有数据的公司凭什么做这个呢?我不太知道,当然也有人花钱投它。但我们不认为和我们是一样的东西。

第二件事情这个模型必须经过验证矫正和训练,这需要时间。

招商银行零售网络银行部总经理江朝阳认为:

其实所谓的人工智能、智能化也好,数据模型的应用上也好,最关键的能力不是数学模型的能力,最关键的能力是——积累下来的业务经验抓住关键参数是什么,以及哪些参数会对这些事情的结果产生显著性的影响。当有这些参数后形成的模型,在数学算法上并不复杂。

这是金融人士对技术的理解。对于一直形同黑箱的人工智能技术,你也许认为招商银行不够酷炫,但招商银行认为是外界是受了迷惑,对其应该祛魅。而通过一系列数据,招商银行也试图说明量化金融中数据与算法的分量:

仅1700家网点、较小的用户体量,招商银行却是全国公募基金销量最大的机构,理财管理规模2.3万亿。相比之下,余额宝为8000亿。

全中国最多的活跃的中产阶级客户,将近5000万人。

5.4万亿交易活跃的零售金融交易资产。这个量级是在所有的金融机构里才可能有的,非金融机构是不可能有这个量级。

截止到9月底,全中国有金融牌照的资产管理规模60万亿,招商银行的托管规模9万亿。

非结构化的数据方面,可随时调研市场上近百家基金公司、3400多只基金,以及邀请基金经理现场路演。

累积10年数据,凝聚成71个归因分析因子。

总行开发团队规模约3000人,占比三分之一,包括学IT、金融数学、数据科学的。

有这些数据,招商银行可以做什么?根据招商银行财富管理部总经理助理王洪栋的解释:

● ● ●

投资行为刻画与风险控制

无论是什么人群,无论做如何极致的用户刻画,金融产品的属性和需求归纳起来只有三个点:收益、流动性和风险。大量的数据并不是客户行为的数据,是在金融数据里如何实现出更好的流动性、收益性和风险性相结合的产品,所以金融数据在这里是最重要的,这就是BAT和金融机构的差异。

5.4万亿交易活跃的管理金融资产意味着什么?这个数据意味着招商银行积累了最大量的交易数据。假如某个用户说自己能够接受10%的亏损,但一查其在招商银行10年里每次买了股票基金不到三天、亏5%就撤,那就不应该相信其能接受5%亏损了。这是真实的投资记录,比各种调查分析实在。这个东西通过出行、购物是看不出来的,这是人性层面的,真实的交易能看得出来。社交的信息也真假难辨,所以我们也不做NLP。

所以,有些数据是冗余无效的,和投资没有关系。可能有的银行的规模够量,但客户的活跃度不够。

● ● ●

舆情监控和分析

公募基金是两层结构,一层结构投资股票、债券、商品、大宗、现金这些基础资产的基本收益数据,这个数据在市场上是公开的,没有太大的差异,差异在于模型,即人对金融的理解。第二个是非结构化的数据,如基金经理和基金公司的数据,包括括基金公司的治理结构、激励考核、基金经理最近工作的精神状况、风格漂移等。基金组合这件事绝对不是简简单单是结构化数据的计算问题,更重要的是非结构化数据的收集、整理、提炼和描述的问题——组合的逻辑是什么?里面的比例是多少?动态结构调整怎么做?这件事情牵扯到什么,这不是简单的算法,里面核心是大类资产配置的战略问题。

举个例子,如果大家稍加关心就会看到近期A股一直在涨,但涨的是大盘蓝筹;这两天债券在调整;黄金和美元怎么看?这牵扯到大类资产配置,其中战略配置决定了成败的八九成。

如何判断一只基金是一只好基金,我们假设,先看它过去的历史业绩,如果过去的历史业绩和过去的风险波动你比较满意,但你更担心它未来会不会朝着这个方向演进,我们假设只要它不是更坏就可以了。专业角度是投资行为的动量,这个行为具不具备继续往前走的动量,那就去调研基金经理——机器学习在这里做了很多的定性定量化的分析,包括阿尔法和贝塔的分离,关键看阿尔法的保持在基金经理身上有哪些因子在发生作用,这就要做归因分析。招行这个技术用到了71个因子,此外每个季度,有20多名招行基金工作室的资深产品经理会去基金公司尽调访谈,把每个问题都变成了数学语言和参数。

● ● ●

人机结合,以实现财富管理目标为导向

有了人工智能,很多智能投顾试图宣扬制造出“永动机”式的投资顾问——让机器自动学习、自动调仓,24小时不休息地监控市场,实现高于大盘的收益率。但很明显,供求原理就决定了这种财富管理的永动机难以实现:如何在某一个赚钱信号在资金蜂拥而至后及时抽身而退,并发掘另一个信号?

对此,招商银行的思考又是如何?

“人工智能能够在下围棋打败人类,但是投资这件事情的复杂度不会输给围棋,甚至更复杂,因为涉及到按照索罗斯说的市场情绪仿身性等很难量化的东西。第二,人工智能在中国财富管理领域的应用今年处在元年,它有生长的过程,要给它时间成长。所以,这个过程中,我们觉得唯一现实的路径是‘人+人工智能’的融合。”

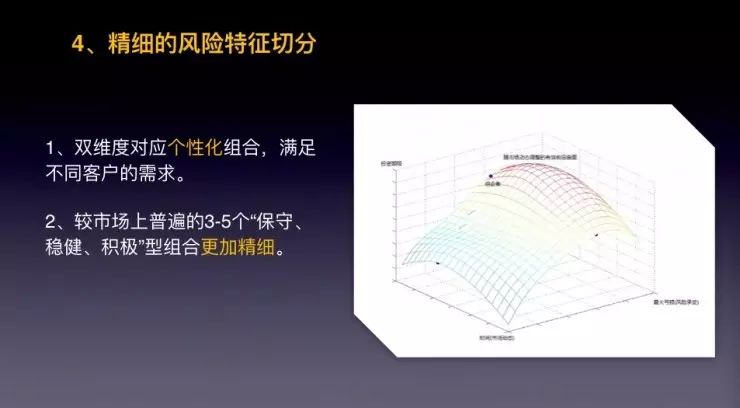

“摩羯智投并不是提供一个保证性的收益,也不是要和某个市场基准(benchmark)做比较,目标不是打败中证500、沪深300。它做的是根据资金期限、回撤要求做财富管理。比如,一个客户的目标是赢得收益6%,概率亏损不能承受超过5%,那就在这个区间里给你构建组合,满足其理财规划的目标,这是财富管理的本质。

很多人说到银行,尤其是银行的IT,认知还停留在传统的交易型机构,一大堆客户经理环绕着。而起码到如今,招商银行APP5.0是同业中智能化的开始,也是人机交互的开始。如刘加隆所言,“未来银行形态不再是传统的只有线下和人,也不是完全的只有APP。所以我们要推人机融合。”

“坦率说,我们只会做金融,我们不会做电商,不会做社交,我们会做某些和金融、和投资、银行、保险高度相关的某些必要的扩展,但坦率说我们走不了很远,这是我们的边界。我们已经想清楚了未来三年大概的路径。5.0的所有模块在接下来三年都会比较稳定。所以,以这种方式来看我们找到了应对互联网对我们挑战的一种回答。”

对于摩羯智投的盈利模式,招商银行没有做太多的解说。目前,摩羯智投暂时不会收取额外的管理费,而且还做了很大的让利,比如调仓时基金再申购是免费的。但表面看如此,实际上招商银行的存量资金也因此增加,其操控空间更大,届时获取到的收益也会比赚取管理费可观。

因此,同时作为率先加入R3联盟,开展区块链研究的招商银行,是否又会在新的风口领航呢?